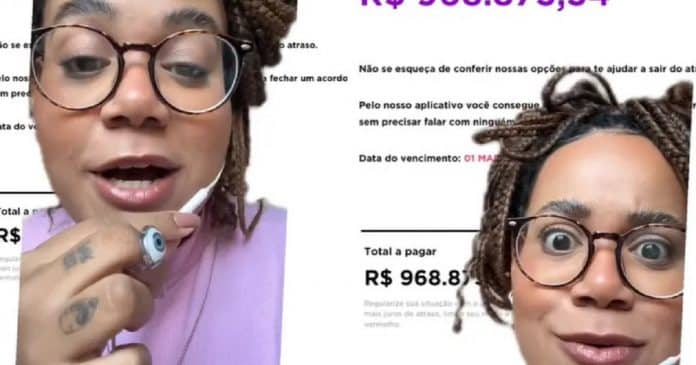

Thaynná Bastos, uma influenciadora do TikTok, viu sua dívida de R$ 2 mil no cartão de crédito se transformar em exatos R$ 968.873,34 ao longo de três anos. O caso chamou a atenção dos seguidores quando ela compartilhou a evolução da dívida que começou em 2020, após perder o emprego.

“Eu sou MEI. Em 2020, quando começou a pandemia, tive um burnout e tive que optar por parar de trabalhar. Só que, a partir disso, tive que fazer um ‘uni, duni, tê’ para saber qual cartão pagar. E deixei [um dos cartões] de lado”, relata Thaynná sobre a dívida contraída. Inicialmente, a dívida era de R$ 2 mil, enquanto o limite do cartão era de cerca de R$ 7 mil.

O caso ganhou destaque quando Thaynná publicou um vídeo em 25 de agosto de 2022, mostrando a progressão dos valores da fatura, surpreendendo sua audiência.

Watch on TikTok

A situação levanta a questão de como uma dívida pode crescer de R$ 2 mil para quase R$ 1 milhão. Isso se deve ao crédito rotativo oferecido pelo banco quando o consumidor não paga o valor total da fatura do cartão até o vencimento, combinado com os juros compostos.

“Ela não deixa o nome do consumidor negativado. A dívida corre sem parar, como se fosse um empréstimo vitalício”, explica Cintia Senna, educadora financeira e doutoranda na Florida Christian University (FCU).

Até o ano passado, não havia um limite para os juros dessa dívida. “Estamos falando de juros entre 400% a 500% ao ano para quem opta por essa modalidade. O efeito dos juros compostos é absurdo: a dívida aumenta a cada mês não paga, gerando juros sobre a dívida atualizada do mês anterior e assim por diante, chegando a esses valores exorbitantes em quase 4 anos”, ressalta Caio Alberconi, planejador financeiro CFP.

A partir de janeiro deste ano, entrou em vigor uma medida que limita o valor total da dívida com juros e encargos a 100% para novas dívidas. Contudo, essa regra não se aplica ao caso de Thaynná, cuja dívida iniciou em 2020.

Com o teto de juros estabelecido, quem não paga uma fatura de R$ 100 e a transfere para o rotativo, pagará no máximo R$ 200, incluindo juros e encargos, independentemente do prazo.

Thaynná menciona que o banco ofereceu algumas negociações, mas para pagamentos à vista de R$ 6 a R$ 7 mil, quando a dívida ainda era de três dígitos, o que já era inviável para ela.

Os vídeos compartilhados mostram que em julho de 2022, o banco cobrava uma taxa de juros de 15% ao mês no cartão de crédito, além do IOF, e uma multa de 2% ao mês pelo atraso no pagamento.

Especialistas estimam que a média mensal dos juros, impostos e multas pagos por Thaynná seja de cerca de 14%, resultando em um aumento de aproximadamente 400% ao ano na dívida inicial de R$ 2 mil, registrada em janeiro de 2020, para a dívida final de R$ 968.873,34 em março de 2024.

Allan Inácio, professor de finanças da PUC-PR, destaca que o crédito rotativo se tornou um grande problema devido aos altos juros e à falta de educação financeira dos consumidores. “O cartão de crédito é uma forma de pagamento. É preciso utilizá-lo à medida que se tem o recurso, ou seja, o dinheiro em mãos. E muitas pessoa trabalham com o limite do cartão, sendo o dinheiro que possui. Precisa fazer o uso de maneira calculada e dentro do orçamento financeiro”, alerta.

Senna também ressalta a dificuldade geral dos consumidores em organizar suas finanças. “O brasileiro recebe o salário hoje para pagar as contas de ontem. Não tem reserva financeira para utilizar em fases mais turbulentas, como quando não tiver emprego”, acrescenta.

Thaynná se identificou como cliente do Nubank. Procurada pelo InfoMoney, a instituição financeira informou que não comenta casos específicos, mas está disponível para renegociações de dívidas através de seus canais oficiais. “Os clientes podem entrar em contato conosco por telefone ou pelas plataformas como Serasa Limpa Nome e Acordo Certo para tratar de suas dívidas, com opções de acordo que incluem descontos”, declara o Nubank.

“A companhia também realiza e participa de campanhas que fazem ofertas cujos descontos podem, atualmente, ficar ao redor de 98% do valor devido, de acordo com critérios e análises de cada caso”, conclui a instituição financeira, recomendando aos clientes a renegociação de suas dívidas o mais rápido possível para evitar o acúmulo de juros sobre juros.

***

Redação Conti Outra, com informações do InfoMoney.

Imagens: Reprodução/TikTok.